أتذكر أنني عندما كنت طفلا كنت أدخر المال في درج خاص، وأرص العملات المعدنية بعضها فوق بعض. وحصلت على أول بطاقة خصم مباشر عندما بلغت 14 عاما، وادخرت بعدها مبلغا من المال. ووضعت مدخراتي في حساب ادخار، وكانت الفائدة السنوية حينذاك في عام 2007 لا تزال خمسة في المئة.

وفي عام 2018، انتقلت إلى العاصمة الصينية بكين، حيث عملت صحفيا مستقلا. وكان السكان في جميع أنحاء المدينة لا يستخدمون سوى هواتفهم المحمولة للدفع لكل شيء، من الطعام وحتى المنتجات اليومية البسيطة في متاجر البيع بالتجزئة. وتستغرق المعاملة ثوان معدودة، فبمجرد ما يمسح الجهاز رمز الاستجابة السريعة "كيو آر"، يخصم نظام الدفع عبر الإنترنت المبلغ من محفظة المستخدم الإلكترونية، دون الحاجة للبحث عن النقود أو انتظار الباقي.

لكنني قاومت بشراسة إغراءات استخدام الدفع الإلكتروني، رغم أنني أصبحت محط سخرية أصدقائي، الغربيين منهم والصينيين. وكنت أبرر تمسكي بهذه الأوراق النقدية المكرمشة بسببين، أولا أنني شعرت أن النقود التقليدية أكثر أمانا، إذ كنت أخشى في البداية أن يُخترق حسابي بطريقة ما من الهاتف الذكي وتسرق جميع أموالي.

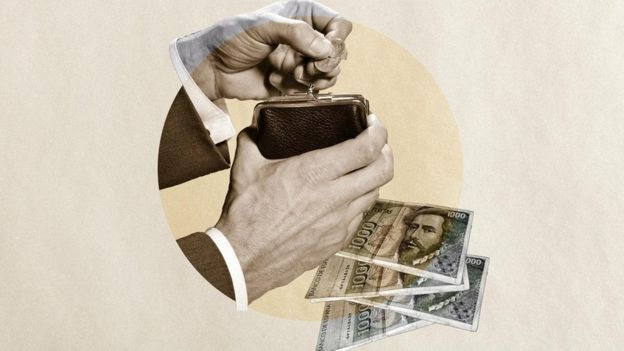

والسبب الثاني هو أنني خشيت أن يؤدي اعتمادي على الدفع الرقمي بدلا من النقدي إلى زيادة معدل إنفاقي. إذ كنت أرى أن التوقف عن التعامل بالنقود الورقية والبحث عن المحفظة وتقديم المبلغ الصحيح للبائع، الذي أراه بعيني وألمسه بيدي، سيجعلني أفقد الإحساس بقيمة المال أو أن أعجز عن متابعة المبالغ التي أنفقها يوميا.

فهل هذه المخاوف مبررة؟

وقبل أن نخوض في العوامل النفسية التي تدفع المستهلك لانتهاج سلوكيات اقتصادية بعينها، سنبدأ أولا بتعريف النقود.

تقول ناتاشا بوستل فيناي، التي تحاضر في دورة عن تاريخ الأموال بكلية لندن للاقتصاد، إن المال هو اختراع حديث نسبيا، ويمثل علامة فارقة في تاريخ المجتمعات الإنسانية التي كانت تتعامل بالمقايضة.

وسُجل أول استخدام للنقود في الحضارة البابلية في العراق وسوريا، في عام 3000 قبل الميلاد تقريبا. وكان البابليون يستخدمون قطعا من الفضة كوحدة وزن تسمى "الشيكل"، وعُثر على سجلات دوّن فيها الكهنة بمعبد مردوخ في بابل الأسعار بالشيكل، وعُثر أيضا في بابل على أول دفاتر حسابية وأول ديون في التاريخ.

وهكذا، توفرت في بابل جميع مقومات الاقتصاد النقدي، بدءا من الفضة ووصولا إلى عامل الاستقرار الذي يوفره النظام الملكي أو الحكومة. لكن نقود البابليين لم تكن متطورة كالعملات المعدنية الحالية، إذ كانت كبيرة الحجم وكان ينبغي وزنها أولا لتقدير الأسعار.

وفي عام 1000 قبل الميلاد تقريبا، استخدمت حضارات أخرى المعادن النفيسة، وسُكت أولى العملات المعدنية في مملكة ليديا اليونانية القديمة.

واستخدمت أول أوراق نقدية في الصين في عهد أسرة تانغ الملكية من عام 618 إلى عام 907، في صورة سندات إذنية أو خطابات اعتماد، لكن الفكرة لم تنتشر في أوروبا إلا في القرن السابع عشر.

واليوم نستخدم ما بات يعرف بالنقود الورقية الإلزامية التي تصدرها الحكومة باعتبارها عملة قانونية، وتستمد قيمتها من استقرار الحكومة التي تصدرها وليس من قيمة السلعة المصنوعة منها، كالفضة والذهب. وظهر مفهوم المدين والدائن قبل اختراع بطاقات الائتمان بسنوات طوال.

وفي عام 1946، اخترع جون بيغنز من بنك فلاتبوش الوطني ببروكلين بطاقات الائتمان التي يصدرها البنك، وصدرت أول بطاقة سحب في المملكة المتحدة في عام 1987، وبعدها ظهرت الشريحة والرقم السري في عام 2003، ثم بطاقات الائتمان التي تعمل باللمس.

ولاقى الدفع باستخدام رمز الاستجابة السريعة "كيو آر" على الهواتف الذكية انتشارا واسعا في الصين، وقد يعزى ذلك إلى عوامل عديدة منها رواج تطبيق "ويتشات" في البلاد الذي يتيح إمكانية الدفع عبر الإنترنت وتبادل الرسائل النصية وخدمات وسائل التواصل الاجتماعي، والشعبية الكبيرة التي تحظى بها منصة علي بابا، وانخفاض معدلات استخدام بطاقات الائتمان نسبيا.

وتحتل كندا صدارة الدول من حيث انتشار استخدام وسائل الدفع الإلكتروني، إذ تحمل الغالبية العظمى من الكنديين بطاقتين ائتمان أو أكثر، بينما تحتل السويد صدارة الدول الأوروبية من حيث انتشار استخدام الدفع الإلكتروني، ولم يذكر إلا 13 في المئة فقط من السويديين أنهم استخدموا النقود في تعاملاتهم الشرائية مؤخرا، في حين لا يزال 70 في المئة من الأمريكين يستخدمون النقود أسبوعيا، وفقا لدراسة أجراها مركز بيو للأبحاث. إذ لا تزال الكثير من المتاجر في الولايات المتحدة ترفض التعامل بالبطاقات الإلكترونية.

وتقول موا كارلسون، جزارة في العشرين من عمرها من مدينة غوتنبرغ، إنها عندما تزور المملكلة المتحدة، تشعر أن إنجلترا عتيقة الطراز مقارنة بالسويد، إذ أن أهمية الجنيه الإسترليني في إنجلترا تفوق أهمية الكرونا في السويد.

وقد تبدو فوائد الدفع الإلكتروني في المجتمعات التي تكاد تختفي فيها النقود، جلية للعيان، فهو ملائم وسهل ويغنيك عن حمل مبالغ كبيرة من المال في جيبك.

ويقول ويليام فانبرغن، رائد أعمال بريطاني في الصين، إنه عندما يسافر إلى هونغ كونغ، التي لا تزال تعتمد إلى حد كبير على أساليب الدفع النقدي، أو يعود إلى مسقط رأسه إنجلترا، يشعر أن الزمن عاد به إلى الوراء.

لكن هل يشجعنا الدفع الإلكتروني على الإسراف في الإنفاق؟ أثبت علماء النفس أن الناس يتألمون لخسارة 100 جنيه إسترليني أكثر مما يفرحون لجني 100 جنيه إسترليني، أي أن ألم الخسارة أشد من فرحة الربح.

وأجرى درازين بريليك، أستاذ في علم نفس المال بمعهد ماساتشوستس للتكنولوجيا، دراسة أقام خلالها مزادا لطلبة كلية سلون لإدارة الأعمال لبيع آخر تذاكر لمباريات الرابطة الأمريكية الوطنية لكرة السلة للمحترفين. وأخبر الباحثون نصف المشاركين في المزاد أنه لا يمكنهم الدفع إلا نقدا، بينما أخبروا النصف الآخر أنه لا يمكنهم الدفع إلا ببطاقة الائتمان.

وأدهشت النتائج الباحثين، إذ اكتشفوا أن المزايدين ببطاقات الائتمان قدموا أسعارا أعلى بأكثر من الضعف مقارنة بالمزايدين بالأوراق النقدية.

وأثبتت دراسات عديدة أن استخدام بطاقات الائتمان له أثر كبير على أنماط الإنفاق، وأن كشف حساب بطاقات الائتمان له وقع مؤلم على نفس المتلقي.

ويعزو إيمير إيفينديك، باحث في علم النفس والاقتصاد السلوكي بجامعة لوفان، زيادة معدل الإنفاق ببطاقات الائتمان إلى أن حامل بطاقة الائتمان لا يحصل على إشعارات وتنبيهات فورية بعد كل معاملة شراء، على عكس الخدمات المصرفية عبر الإنترنت، التي تخطرك بالمبلغ المخصوم فور انتهاء المعاملة الشرائية.

ويقول إيفينديك، إن الإنفاق ببطاقات الائتمان يعمل على تأجيل الشعور بالندم على إهدار المال حتى استلام الفاتورة الشهرية. وتكمن قوة بطاقات الائتمان في أنها تفصل متعة الشراء عن الألم النفسي لخسارة المال.

أما عن المحفظة الإلكترونية، فتقول إيميلي بيلتون، المغتربة البريطانية في بكين، إنها تستخدم تطبيق "ويتشات" للدفع وتتلقى إشعارات بعد كل معاملة شراء ويُحدّث التطبيق رصيدها ومدفوعاتها لحظة بلحظة.

ويقول بريليك إن المسارات العصبية التي تضيء استجابة للألم البدني، تنشط أيضا عندما نبدد أموالنا.

صحيح أن هذا الألم الذي نشعر به لخسارة المال يجنبنا الإسراف في الإنفاق، إلا أنه يحرمنا أيضا من متعة الاستهلاك، أو ما يطلق عليه بريليك "الضريبة الأخلاقية للإنفاق"، أي وخز الضمير الذي نشعر به عند إنفاق أموالنا. وقد تخفف العروض، مثل الحصول على منتجات إضافية مجانية، وكذلك الدفع المسبق بالتقسيط، من وقع الضريبة الأخلاقية على النفس.

وعندما يسافر الناس إلى بلدان أجنبية قد لا يشعرون بذلك الألم عند الإنفاق بالعملة الأجنبية، لأنهم لا يتعاملون معها بنفس الجدية التي يتعاملون بها مع عملتهم المحلية.

وقد فضلت استخدام الدفع الإلكتروني في بكين، حيث يتميز نظام الدفع الرقمي بسلاسته وملاءمته، لأنك تحصل على جميع مميزات الإنفاق دون الشعور بألم خسارة المال.

وفي ظل زيادة التحول من الدفع النقدي إلى الدفع الرقمي، قد تتغير أنماط إنفاقنا، لكن المال سيظل القوة المتحكمة في حياة البشر.